O sucesso financeiro é uma questão de comportamento, e não apenas de inteligência. Muitas pessoas acreditam que ter um alto QI ou formação acadêmica é o caminho para a riqueza, mas a realidade é bem diferente. O autor Morgan Housel, em seu livro “A Psicologia Financeira”, nos ensina que o que realmente importa são as habilidades comportamentais. Neste artigo, vamos explorar três lições fundamentais do livro que podem transformar sua relação com o dinheiro e levar ao sucesso financeiro.

O Sucesso Financeiro é uma Habilidade Pessoal

Uma das principais lições que Housel nos traz é que o sucesso financeiro é uma habilidade pessoal. Isso significa que, mais do que conhecimentos técnicos sobre finanças, o que realmente importa é a forma como lidamos com o dinheiro. O comportamento, as emoções e as decisões que tomamos são mais relevantes do que qualquer formação acadêmica.

Para ilustrar essa ideia, Housel conta a história de Ronald Read, um faxineiro e frentista que, ao longo de sua vida, acumulou uma fortuna de mais de 8 milhões de dólares. Ronald não tinha uma educação formal em finanças e viveu de maneira simples, mas sua paciência e disciplina o levaram a investir em ações e esperar os resultados ao longo do tempo.

Enquanto isso, Richard Fuscone, um executivo de sucesso que se formou em Harvard, acabou quebrando após a crise de 2008. Sua história mostra que, mesmo com conhecimento técnico, decisões impulsivas e falta de controle emocional podem levar à ruína financeira. A diferença entre Ronald e Richard é um exemplo claro de como o comportamento pode ser mais importante que a inteligência técnica.

A Importância dos Juros Compostos

Outra lição vital que Housel apresenta é a importância dos juros compostos. Muitas pessoas subestimam o poder do tempo e da paciência quando se trata de investimentos. O conceito de juros compostos é simples: quanto mais tempo você deixar seu dinheiro investido, mais ele crescerá. A mágica dos juros compostos é que eles trabalham a seu favor, multiplicando seu capital ao longo do tempo.

Housel enfatiza que, para ter sucesso financeiro, é crucial começar a investir o quanto antes. Mesmo que você não tenha muito dinheiro para investir, o importante é dar o primeiro passo. Com o tempo, seus investimentos começarão a render e você verá os frutos do seu esforço.

Exemplo Prático de Juros Compostos

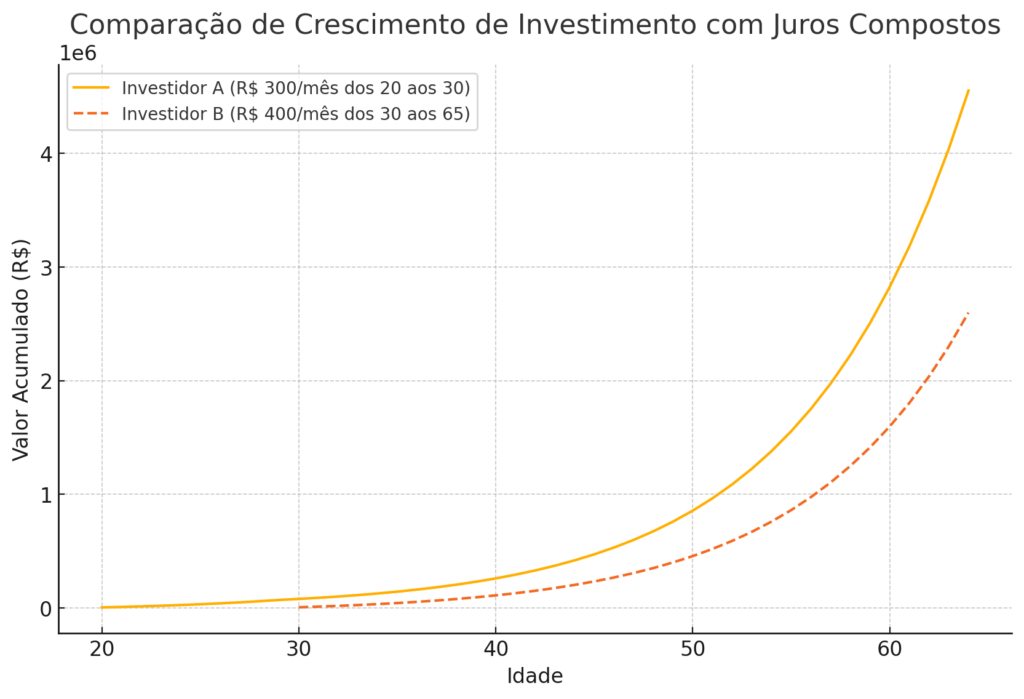

Vamos considerar dois investidores:

- Investidor A: Começa a investir R$ 300 por mês aos 20 anos e para aos 30.

- Investidor B: Começa a investir R$ 400 por mês aos 30 anos e continua até os 65.

Ambos conseguem uma rentabilidade média de 1% ao mês. Ao final, o Investidor A terá um patrimônio significativamente maior do que o Investidor B, mesmo investindo menos dinheiro ao longo do tempo. Isso demonstra que o tempo é um fator crucial no crescimento de um investimento.

Poupar é Igual à Sua Renda Menos o Seu Ego

A terceira lição de Housel nos ensina que poupar é igual à sua renda menos o seu ego. Muitas pessoas, no entanto, gastam mais do que deveriam em bens materiais, na tentativa de impressionar os outros. O autor explica que, muitas vezes, o desejo de ter coisas caras é motivado pela busca de respeito e admiração.

Esse comportamento pode levar a um ciclo vicioso de gastos excessivos, onde as pessoas se endividam para manter um estilo de vida que não podem sustentar. Housel alerta que, independentemente da renda, o ego pode, portanto, levar a gastos desnecessários e à dificuldade de poupar.

O Impacto do Ego nas Finanças

Um exemplo prático é o de pessoas que ganham R$ 2.000, R$ 10.000 ou até R$ 50.000 por mês. Muitas vezes, todos enfrentam o mesmo dilema: gastam tudo o que ganham. A diferença está em como cada um lida com suas finanças. Aqueles que conseguem controlar o ego e priorizar a poupança terão mais sucesso financeiro a longo prazo.

Saiba Quanto É Suficiente

A quarta lição que Housel compartilha é: saiba quanto é suficiente. Muitas pessoas nunca estão satisfeitas e estão sempre buscando mais dinheiro, o que pode levar a decisões arriscadas e comportamentos financeiros prejudiciais. Housel sugere que devemos definir o que é “suficiente” para nós e não deixar que a ganância nos controle.

Um exemplo notável é o de Bernie Madoff, que, apesar de ter um negócio legítimo, decidiu aplicar um esquema Ponzi que durou décadas. Madoff tinha um negócio que gerava milhões, mas a ambição de ter ainda mais o levou à ruína. Sua história serve como um alerta sobre os perigos da ganância e da falta de limites.

Consequências da Ganância

As consequências das ações de Madoff foram devastadoras não apenas para ele, mas também para sua família. Seus filhos, que trabalhavam com ele, se viram obrigados a denunciar as atividades ilegais do pai, resultando em tragédias pessoais e familiares. Essa história nos lembra que a ganância pode ter um custo alto, tanto financeiro quanto emocional.

Conclusão: A Psicologia do Dinheiro

A psicologia financeira é uma disciplina que nos ensina a entender nossas emoções e comportamentos em relação ao dinheiro. As lições de Morgan Housel nos mostram que, para ter sucesso financeiro, precisamos desenvolver habilidades comportamentais, entender a importância do tempo e dos juros compostos, e aprender a controlar nosso ego.

Investir com paciência, saber quando é suficiente e manter um controle emocional saudável são fundamentais para construir riqueza ao longo do tempo. Ao aplicar essas lições, qualquer um pode ter sucesso financeiro, independentemente da sua formação ou inteligência. Portanto, comece hoje a cuidar do seu comportamento financeiro e veja como isso pode transformar sua vida.

Para se aprofundar ainda mais nessas valiosas lições, adquira o livro ‘A Psicologia Financeira’ de Morgan Housel através deste link.

Não se esqueça de me seguir nas redes sociais para mais dicas e insights sobre finanças e investimentos: no Instagram @pedrofagundes e no meu canal do YouTube @oinvestimentocerto. Juntos, podemos alcançar nossos objetivos financeiros!